バンガードが運用しているETFの中でも人気を二分しており、投資家の間でも評価が高いのが「VTI」と「VOO」です。

この二つのETFにはどのような違いがあり、投資先として迷った場合にはどちらを優先すると、より高いリターンを期待できるのでしょうか。

様々なデータからVTIとVOOを比較して、それぞれが持つメリットについて詳しく紹介していきましょう。

Contents

VTIとVOOの基本的な違い

VTIとVOOにおける決定的な違いは、連動する株価指数、つまりインデックスの違いにあります。

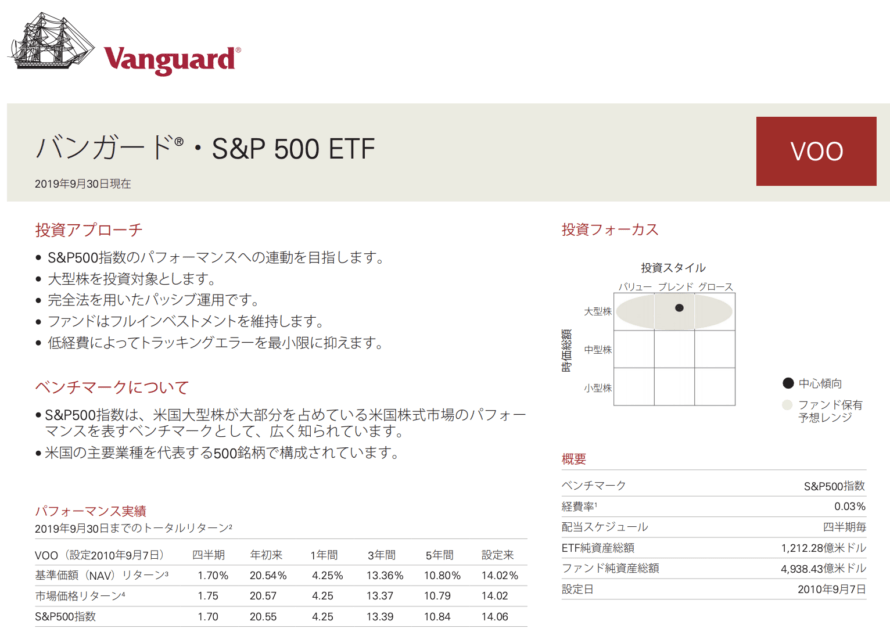

VTIがCRSP USトータル・マーケット・インデックスと連動することに対し、VOOはS&P500指数との連動を目指すETFです。

そのため保有銘柄数には大きな差が付いており、VTIが約3,500銘柄である一方、VOOは約500銘柄の運用を行っています。

つまり、米国株式を全般的にカバーするETFならVTIを、大型株を中心としたETFならVOOを選ぶと良いということになります。

経費率はどちらも0.03%と同じですが、配当利回りはVTIが1.94%であることに対し、VOOは1.97%です。

設定日が2001年5月24日のVTIは現在150ドル前後の株価を、設定日が2010年12月13日のVOOは現在270ドル前後の株価を付けています。

VTIとVOOの構成銘柄

VTIの構成銘柄トップ10

まずVTIの構成銘柄をトップ10で見ていくと、首位はマイクロソフト、2位がアップル、3位がアマゾンと続いていきます。

さらにフェイスブック、バークシャー・ハサウェイ、アルファベット、ジョンソン&ジョンソンといった企業が並んでいます。

ITと金融が約40%を占めており、それに続く形で生活必需品、資本財、ヘルスケアといった構成を占めていくことが特徴的です。

VOOの構成銘柄トップ10

続いてVOOの構成銘柄上位を見てみると、何とVTIと一切変わらないことが分かります。

まず首位はマイクロソフトであり、アップル、アマゾン、フェイスブック、バークシャー・ハサウェイ、アルファベットと、上位6銘柄は比率すらも変わりません。

この後は比率に差こそ出ますが、JPモルガン、ジョンソン&ジョンソン、ビザがトップ10に食い込み、構成銘柄そのものはVTIと一切変わらないのです。

一方でセクターを見ると、ITの22.1%に次いでヘルスケアが13.9%で食い込み、次に12.8%の金融、10.5%の通信サービスへと続いていきます。

VTIとVOOの構成銘柄で異なるのは比率

VTIとVOOの構成銘柄における違いを紹介するとすれば、それは保有比率意外に何もありません。

例えばVOOではマイクロソフトが全体の4.3%を占めていますが、VTIが3.6%の比率に止まっています。

より多くの銘柄をカバーすることがVTIの特徴ですから、一つの銘柄に関する保有率がVOOよりも下がるのはある意味で当然と言えるでしょう。

しかしVOOの約7倍の銘柄をカバーしているにも関わらず、トップ10の銘柄には惜しみのない投資を行っていることは、一つの傾向として知っておくべきです。

VTIとVOOでは利回りに差がある?

分配利回りの推移から比較

VTIとVOOは、どちらも2%前後の分配利回りで推移することが多く、おおむね1.6~2.3%という分配利回りを往復する特徴を持っています。

チャート上で比較するとどちらも大差がありませんが、VOOのほうがVTIをリードする傾向が見て取ることができます。

VOOが登場した2010年以降の数字だけを比較すれば、この当時から現在まで継続してETFを保有していた場合、VOOを購入していたほうが利益を出すことができたという計算です。

しかしながら、過去約10年間で最も分配利回りでの差が開いたときでさえ0.19%の剥離しかなく、ほとんど大きな影響はありませんでした。

市場全体に大きな悪影響を及ぼす出来事があれば話は別ですが、VTIとVOOはどちらも安定した利回りを出すETFとして評価することができるでしょう。

トータルリターンからVTIとVOOを比較

続いてトータルリターンに関してですが、過去1年間ではVTIが17,6%であることに対し、VOOは17.9%という数値を残し、VTIを上回っています。

過去3年に関しても17.1%と17.3%でVOOがリード、過去5年でも13.4%と13.9%と僅差ではありますがVOOがリードする展開です。

全くの横一線と言っても過言ではない状況なので、どちらを選ぶかはそれぞれの投資家の好みや考え方次第とも言えるでしょう。

ただし、VOOは2010年に設定されているため、リーマンショック級の株価変動を一度も経験していない数値であることは確かです。

分散性が高いことがVTIの魅力でもあるので、あまり考えられないシチュエーションではありますが、大企業が続々と倒産するような局面においては、VTIが有利な可能性があります。

VTIとVOOはどちらを優先して購入すべきか

VTIとVOOには僅かな違いしかありませんが、それでもどちらかを選び抜きたいという場合には、小型・中型株を必要とするか否かで投資先を選びましょう。

VTIが米国の株式すべてを網羅したETFであることに対し、VOOはそこからさらに大型株のみを厳選して投資対象としているETFです。

個人での売買がより難しいことから敬遠されてしまいがちな小型株ですが、実は長期的に見れば時価総額が少ない小型株のほうが、パフォーマンスがより高くなる傾向にあります。

実際に平均リターンを見ても、大型株を中型株や小型株がリードする展開となっており、安定性という面ではVTIのほうが優れているとみなすこともできるのです。

一方でVOOには、連動している株価指数が分かりやすく、日本国内でも報道される機会が多いS&P500との連動を目指していることが長所と言えます。

VOOを選べば毎日のように株価指数を新聞などで簡単に確認できますから、運用がうまくいっているのかそうでないのかという目安を付けることが簡単です。

小型・中型株は必要なく、あくまでも大型株の上昇だけに焦点を当てたいのであれば、VOOを選ぶという選択肢を取ってみても良いでしょう。

より優先すべきはVTI

VOOよりもVTIを優先して購入しておけば、小型・中型株が急成長を見せ、時価総額を高めていく局面において非常に有利になります。

特にITに関連する企業の場合、中小企業による革新的な発明が行われれば、一瞬にして業界内の地位が入れ替わる可能性も考えられます。

その局面において台頭してくるであろう銘柄を予め含んでいるのがVTIなので、大型株のバランスが崩れるシチュエーションでも安定した運用に期待できるという訳です。

保有比率としてはVTIも大型株に注力していますから、数十年という単位での積み上げを予定しているのであれば、VTIを優先して投資することをおすすめします。

まとめ

VTIが米国市場全体の銘柄をカバーしていることに対して、VOOはその中でも大型株に特化したS&P500の銘柄に絞っていることが特徴的です。

これまでの運用実績にはほとんど差がありませんが、利回りとしては若干でこそあるもののVOOがVTIをリードする展開になっています。

どちらを優先して購入すべきかは投資家の好み次第ですが、数十年単位での長期投資を目指すなら、小型株の台頭を逃さないVTIを選ぶことがおすすめです。

関連:投資信託とはそもそも何か?購入におすすめの商品と運用上のリスク・大損しないための心構えを総まとめでわかりやすく解説!