「老後貯金2000万円」が発表されてから、我々日本人の金融リテラシー(知識)の向上の必要性を、多くの人々が気付き始めています。

しかし、そもそも「金融リテラシーを高めなさい」と言われても「金融リテラシー」とは何を指すのか。

「金融リテラシー」を高めた先に何があるのか、どこでそのリテラシーは活躍するのか。

抽象的に感じるところがありませんか?

今回の記事では、その金融リテラシーの定義と我々日本人のリテラシーの実態、身につけた先に得られるものについて特集しています。

目次

日本人の金融リテラシーはなぜ低い?

日本人は金融リテラシーが低いということが指摘されていますが、そもそも「金融リテラシー」とはどのようなものなのでしょうか?

政府広報では以下の通り定義されています。

私たちがしっかりとした生活基盤をもって生活していくためには、お金を上手に管理したり、注意深く使ったりすることが重要です。そのためには、お金について十分な知識をもち、お金との付き合い方について適切に判断する力が必要です。このようなお金にかかわる、金融や経済に関する知識や判断力のことを「金融リテラシー」と言います。

政府によると最低限国民に身につけて欲しい金融リテラシーとして以下の4つをあげています。

身につけるべき金融リテラシー

- 家計管理

- 生活設計

- 金融経済の基礎知識と金融商品を選ぶスキル

- 外部の知見の適切な活用

以下の記事では、上記4つの詳細と、日本人は本当にリテラシーが低いのかを具体的なデータから解説しています。

上記の記事で、日本の金融リテラシーは先進国の中ではイタリアには勝っているものの最低水準。

そして主要な新興国と同じ水準であるということがわかりました。

何故日本人が投資から距離を置くことになったのでしょうか?

今後なぜ資産運用の必要性が増していくのでしょうか?

その点を興味深い日本の歴史の観点から解説していますので参考にしてみてください。

老後の不安解消に向けて

老後の生活費については人生の最後の悩みといっては過言ではないのではないでしょうか?

巷では老後生活費は15万円で十分であるという話もきかれますが、真偽のほどについて総務省のデータを元に見極めていきたいと思います。

金融教育の必要性について

金融教育という言葉を聞いたことはありますでしょうか?

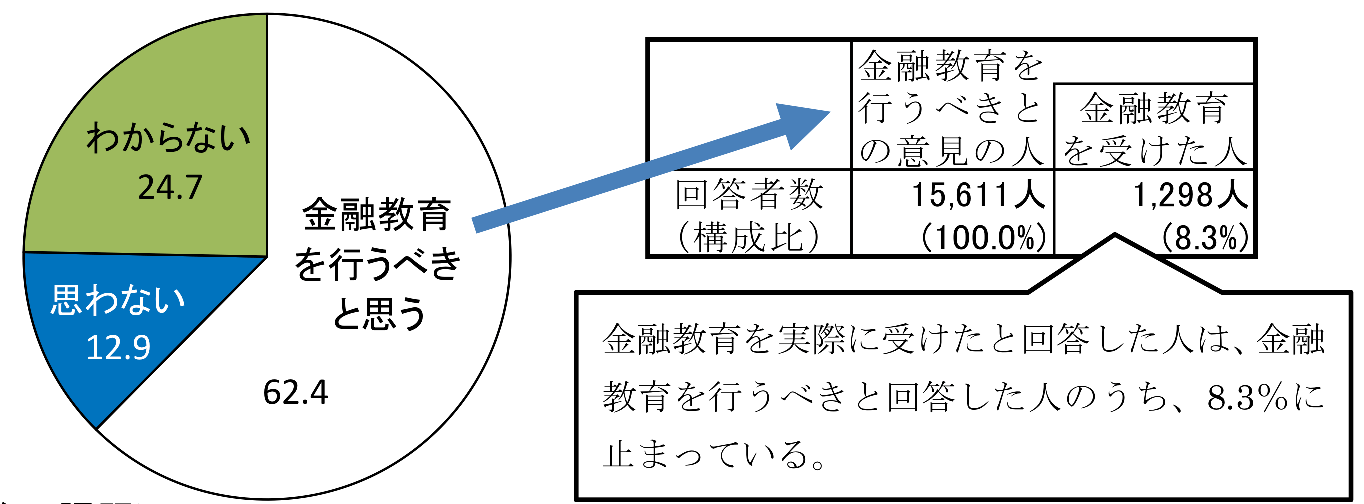

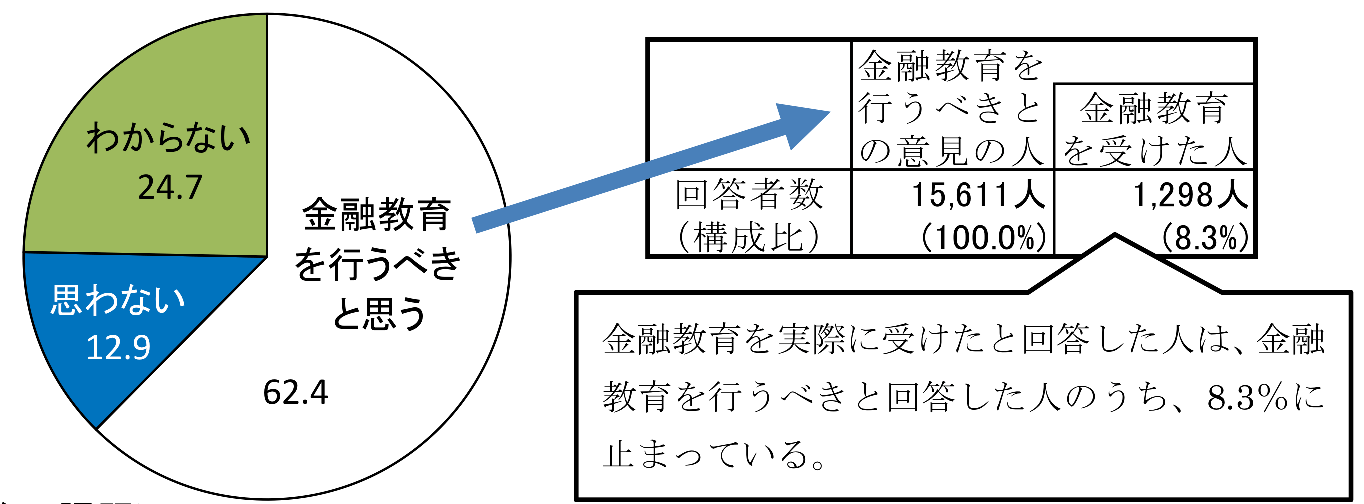

金融教育については日銀の調査で国民の60%以上が受けるべきと回答しています。

一方で実際に金融教育を受けたと回答した人は、金融教育を行うべきと回答した人の僅か8.3%にとどまっています。

金融広報中央員会

以下の記事では、そもそも「金融教育」とは何なのか?

金融教育を受ける意味は何なのか?

この点を掘り下げていますので参考にしてみてください。

投資にはなぜ勉強が必要なのか?投資詐欺に引っかからないために。

上記までは家計管理などの金融リテラシーや基本的な資産運用をするために金融リテラシーを高める必要があること。

そして、金融教育の必要性について解説してきました。

ここでは、さらに踏み込んだ、投資商品を選ぶ際に金融リテラシーが必須であることを強調しています。

世の中には、様々な金融商品があります。

その金融商品の中にも、どう考えても儲からない商品なのに、営業マンに乗せられて購入し損を出してしまったり。

また、そもそも金融商品が存在しない詐欺案件である場合もあります。

そのような時に、自分を守ってくれるのが「リテラシー」です。

以下の記事では、甘い投資話に乗らないための心構え、またどのように詐欺案件を見破るのか。

どのような場面で金融リテラシーが役立つのかを説明しています。

高齢者の方を中心に投資詐欺にあってお金を取られたという方は一定数存在しています。

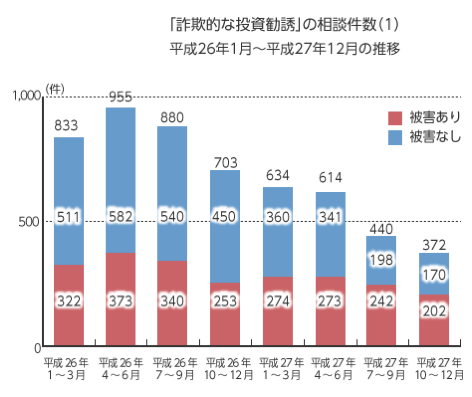

以下は金融庁に寄せられた投資詐欺の相談件数です。

![金融庁に寄せられた投資被害の件数]()

引用『政府広報オンライン』

減少傾向にあるとはいっても投資詐欺の被害報告は数百件寄せられているのです。

人の弱みに付け込んで甘い言葉で勧誘して、お金を騙し取る投資詐欺は証券アナリストとしても許しがたいものがあります。

しかし、金融リテラシーに高い人ほど投資詐欺にあう可能性は低くなるというデータも出ております。(記事内参照)

以下の記事では、投資詐欺とは、そもそも何なのか?

どのような種類があるのかについてお伝えしています。

資産運用の必要性を理解しよう

少子高齢化が進み、日本でも年金制度が存亡の危機に直面してきています。

現に、年金の受給開始年齢は年々高くなっています。

将来的に、年金がもらえる年齢が80歳からになる可能性すらあります。

今後の日本は、定年という概念が通らずに、ずっと働き続けなくてはならない社会になる可能性が大いにあるということです。

老後も働き続けるというのは、体力的にも精神的にも大変なことです。

そうなると、老後にゆとりのある暮らしをするには、「現役世代のうちに、如何に貯金をするか、資産を大きくするか」という点が重要になってきます。

そこで、資産運用の必要性について以下の記事では紹介しています。

▶︎▶︎[資産運用・投資の必要性]心配でたまらない老後の生活?不安解消に向けた資金を貯める方法を総まとめで解説。

知識に自己投資しよう

近年はNISAやiDeCoが出てきたこと。

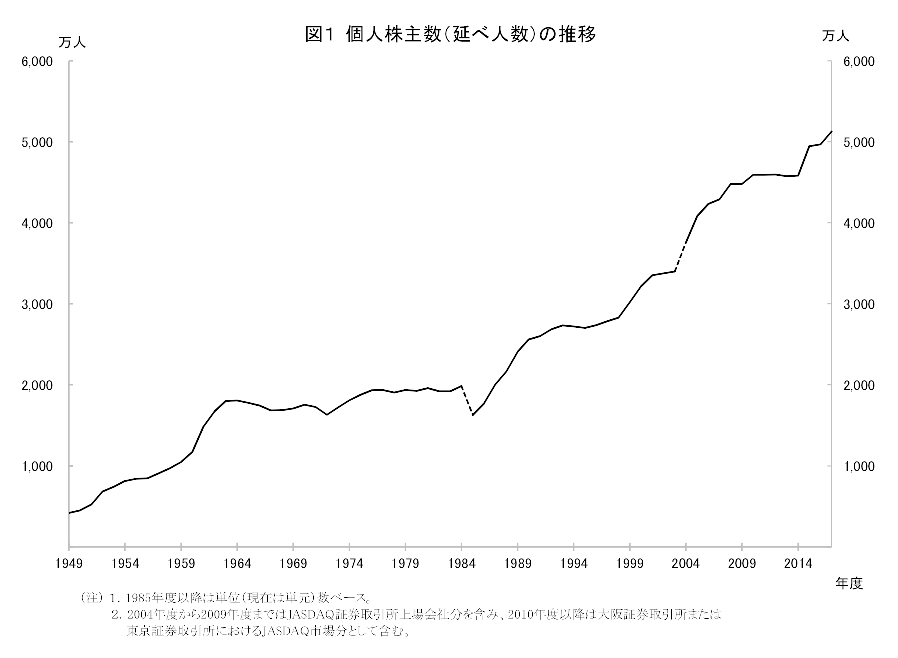

アベノミクスで株価が上昇したことで個人の中にも投資を行う個人投資家の方が増加しています。

実際に、日本取引所グループがまとめた個人株主数の推移は右肩あがりとなっています。

![個人株主数の推移]()

日本証券取引所グループ『2017年度株式分布状況調査の調査結果について』

周りの人も投資を始めてるし、自分も株式投資をはじめてみよう!!

よく「大儲けした!」という話は聞くけど、人は自分が損をした話は公言しない生き物です。

周りで大きく損失をだしている人は見かけないけど、実際のところ個人投資家は勝てているのでしょうか?

以下の記事では、個人投資家が本当はどれくらい儲けを出しているのか、勝率をあげるには勉強が必要であることを解説しています。

筆者は大学卒業後20代をサラリーマンとして勤しんでいました。

サラリーマンとして数年働くと仕事にも慣れてくるものの、本当にこのままでいいんだろうか?

何かスキルをつける必要があるのではないか?投資を勉強した方がいいのではないか?

思い悩む時期が訪れました。

20代というのは長い人生の中で、まだまだ研鑽を積むべき期間で様々な知識をつける時期です。

投資の世界でも早い段階で投資をした人が将来的にも大きな利益を手にすることは、世界一成功している投資家であるウォーレン・バフェット氏が証明しています。

以下の記事では、20代〜30代の方に向けて効果的な自己投資について紹介しています。

まとめ

今回の記事では、日本の金融リテラシーの実態とリテラシーを向上する意義についてまとめてきました。

金融リテラシーは、豊かな生活を営むためには必須のものです。

早く・正しくリテラシーを高めれば、そのぶん人生は彩ります。

自己投資をして、お金の不安のない人生を送っていきましょう。