![[不動産投資信託・Jリート(REIT)とは?]その概要と市場の見通し・おすすめ商品までを総まとめで紹介!](https://moneyschool.jp/wp-content/uploads/2019/09/iStock-926274952.jpg)

この記事では、これから投資信託を購入しようと考えている方に向けて、投資信託とは?という点からどのような投信商品があるのか、銘柄分析などを総まとめで紹介していますので、参考にしてみてください。

目次

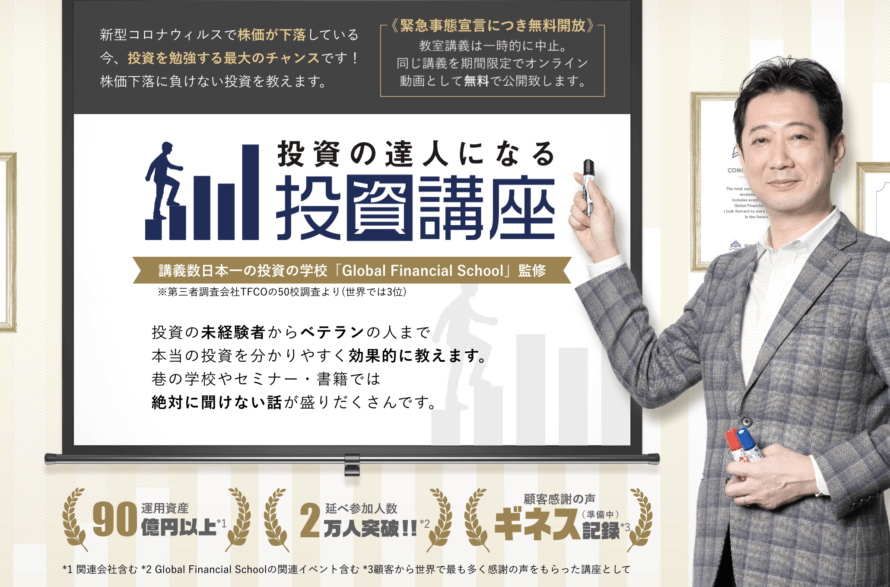

投資信託とは?

「投資信託」とはどのような運用手段なのでしょうか?

簡単にいえば、我々個人投資家が、(自称)運用のプロの人にお金を預けて運用をしてもらうものです。

投資信託を「購入する」ということは、「誰かに運用を任せる」ということなのです。

この任せる(自称)プロの運用者が、「ファンドマネジャー」と呼ばれる人たちです。

投資信託協会の投信の定義も一応確認しましょう。

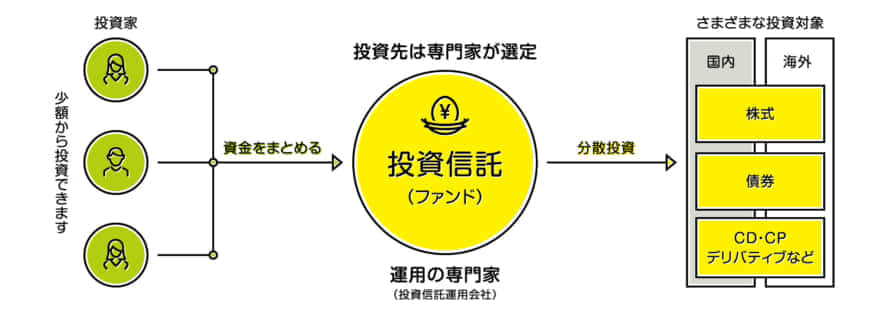

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。投資信託の運用成績は市場環境などによって変動します。投資信託の購入後に、投資信託の運用がうまくいって利益が得られることもあれば、運用がうまくいかず投資した額を下回って、損をすることもあります。このように、投資信託の運用によって生じた損益は、それぞれの投資額に応じてすべて投資家に帰属します。

つまり、投資信託は元本が保証されている金融商品ではありません。

この点は銀行の預金などとは違うところですので注意が必要です。

さて、投資を始める際、無限にある金融商品から選ぶのは難しい…ということで、運用先として「投資信託」を選ぶ人は今も昔も多くいます。

最近は証券会社だけではなく銀行でも購入できるので、その敷居の低さも拍車をかけているようです。

しかし、記事内でも解説していますが、「金融庁」が顧客の損益状況を公開したところ、約半数が含み損を抱えている状況になっています。

以下の記事内では、投資信託は本当に購入すべきなのかどうかについて、データを基に紹介しています。

投資信託で失敗しないための心構え・リスクを把握しよう

運用をプロに任せることができるため、定番の運用商品である投資信託。

相場が上がっているにも関わらず保有している投資信託の基準価格が上がらない…。

購入の際の手数料が高くて乗り換えるたびに損が増えていく…。

以下の記事では、投信で失敗をしないために、事前に把握しておくべきポイントを紹介しています。

どの投資法でも同様のことが言えますが、投資した商品に関して深い知識や理解がないと大損してしまうことになりかねません。

以下の記事では、投資信託で大損をしてしまう方の特徴をご紹介します。

これから投資信託を始めようと考えている方は、自身に当てはまる点がないか照らし合わせてみてください。

投資信託を購入するメリット・デメリット

投資信託のメリットとして、ファンドに運用を一任できる、少額から始められるなどがあります。

しかし、デメリットも当然、存在します。

以下の記事では、投資信託を購入するメリット・デメリットを網羅的に解説していますので参考にしてみてください。

投資信託で儲かる確率は?

投資信託で儲かる確率を高めるためには、その勝率を把握しておくことが大切です。

たとえば、自分より体が大きかったり、力の強い人を相手にケンカする人は少ないでしょう。

それは、勝てる確率が薄いことを本能的に感じるからです。

投資も同じで、儲かる確率の低いことに大切なお金を投じる必要はありませんよね。

では、投資信託は、一体どれくらい儲かる確率が高いのでしょうか。

以下の記事では、過去の投資収益率や利回りのデータを参考に、その確率を検証していきます。

投資信託は、資産運用会社に資金を預け、一切の運用をお任せする投資方法です。

チャートや各国の経済情勢などを見て、自ら注文して運用するわけではないので、いったいどれくらい儲かるものなのか、初めての人には分かりにくいですよね。

そこで、以下の記事では「インデックスファンド」と「アクティブファンド」。

それぞれの平均利回り(リターン)を紹介しています。

ファンドの投資対象や、投資する地域、運用期間などによって大きくリターンが異なります。

ご自身の投資スタイルに合わせて投資信託を選んでみてください。

投資信託で大損をしたらどうする?

株式投資よりも安全なイメージがある投資信託ですが、投資であることには変わりがなく、選び方を間違えると、大損してしまうこともあります。

それでは一体、投資信託を始める際にはどんな商品を選び、どのような商品を避けることで大損を回避することができるのでしょうか。

投資信託で大損を避けるための投資術と、万が一大損が現実に起こってしまった場合の解決策の両方を紹介します。

この記事を参考に、投資信託のリスクを軽減させてください。

上場投資信託・ETFとは?

資産運用をするにあたって分散投資をすべき、といったことはよく耳にされることでしょう。

実際に資産を分散させるために国内株や外国株、投資信託といった様々な種類の商品を保有されている方もいらっしゃいます。

ただ、自身でいくつも銘柄を選ぶのは難しいと感じる方も多いのではないでしょうか。

そういった方におススメしたいのが以下の記事で取り上げる“ETF”です。

商品内容からメリット・デメリットまで詳しく解説していきますので是非ご自身の運用の参考にしてみてください。

ETFを運用する会社の中でも、特に運用額や実績において秀でていると評価されることが多いのがバンガードです。

そのバンガードが注力を注いでいる商品として名高いものがVTIですが、VTIからはどのような長所を見て取れるのでしょうか。

VTIに関する基本的な情報を筆頭に、期待できるリターンやメリット、そしてデメリットも交えて詳しく解説していきます。

バンガードが運用しているETFの中でも人気を二分しており、投資家の間でも評価が高いのが上記でも紹介している「VTI」と「VOO」です。

この二つのETFにはどのような違いがあり、投資先として迷った場合にはどちらを優先すると、より高いリターンを期待できるのでしょうか。

様々なデータからVTIとVOOを比較して、それぞれが持つメリットについて詳しく紹介していきましょう。

ETFは現物資産を保有、ETNは現物資産を保有しないことです。

ETNはあまりまだ知られていませんが、以下の記事にまとめています。

不動産投資信託・リート(REIT)とは?

REIT=Real Estate Investment Trust

「リート」とはファンドとして、投資家から資金を集め、そのお金で不動産を所有・運用します。

投資家はリターンとしてその不動産からの賃貸収入等を分配金として得ることができるのです。

不動産投資を証券化することで、実際に不動産を購入して運用するよりも少額の資金で行うことができ、実際の運用の手間も省けます。

ロボアドバイザーとは?

サラリーマンをしながら投資をしていく事は難しいと考えている人もいるかもしれません。

そんな状況の中、「ロボアドバイザー」という選択肢が現代では存在します。

ロボアドバイザーとは、ロボットや人工知能が投資者に対してその人に合った適切な投資のアドバスや運用を行うサービスを指します。

金融とテクノロジーを合わせた造語であるフィンテックの名の下に広がってきています。

ロボアドバイザーが作成するポートフォリオの中には、様々なアセットクラスが複合的に配合されています。

そのアセットクラスとして主に、株式や債券、現物資産や不動産等が挙げられます。

ロボアドバイザーは、投資者がどのような目的で、どれくらいのリスク許容度の中で投資をしたいか。

そのような点の診断を行います。

その診断結果によってロボットや人工知能が、投資者に最も適合したポートフォリオを作成して自動的に運用していく仕組みとなっています。

以下の記事では、そんなロボアドバイザーの概要とおすすめの商品を紹介しています。

また、以下の記事ではSBI証券が提供する投資信託のアドバイスサービス、SBIファンドロボについて解説しています。

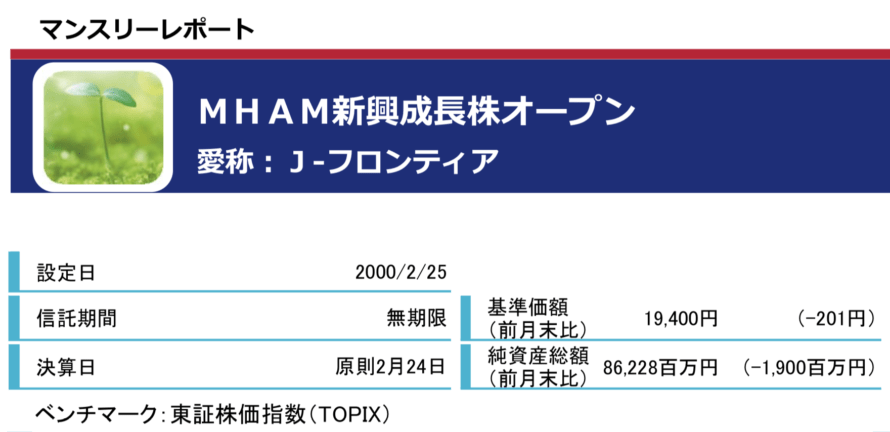

投資信託の商品銘柄分析

世の中には、星の数ほどの投資信託の商品の種類があります。

しかし、結局、有名で多くの人が投資をしている商品が支持され、購入されやすい傾向が強いのは世の常です。

しかし、本当に有名、ランキング上位にいる投資信託は適切なリターンを運んできてくれるのでしょうか?

以下の記事では、各種類の投資信託を紹介、そして本当に購入すべきなのかどうかを一挙に考察しています。

これから投資信託の購入を考えている人は参考にしてみてください。

投資信託にかかる税金とは?

投資信託で得た利益には税金がかかります。

どれくらい税金がかかるか知っておかないと、思ったより手元にお金が残らず税金が払えない・・・ という事態になりかねません。

以下の記事では、そんな投信にかかる税金について詳しく解説していますので参考にしてみてください。

まとめ

この記事では、投資信託に関わるトピックを総まとめで紹介してきました。

これから投資信託を購入し、運用を考えている方は参考にして、運用を進めていきましょう。

関連:投資の種類を総まとめ。サラリーマンにおすすめのローリスク資産運用法とは?

![[2019年]おすすめ投資信託はどれ?注目の銘柄の分析まとめ!インデックス・アクティブ型ファンド/リート/毎月分配型の投信をメインに紹介。](https://moneyschool.jp/wp-content/uploads/2019/09/iStock-685002916.jpg)