現在は投資と一言にいっても様々な種類の投資が存在します。

本日は結局のところ一番儲かるのに適した投資先は何かということを比較しながら紐解いていきたいと思います。

株式投資 vs 債券投資

まずは古今東西二大投資先といわれている株式投資と債券投資の比較です。

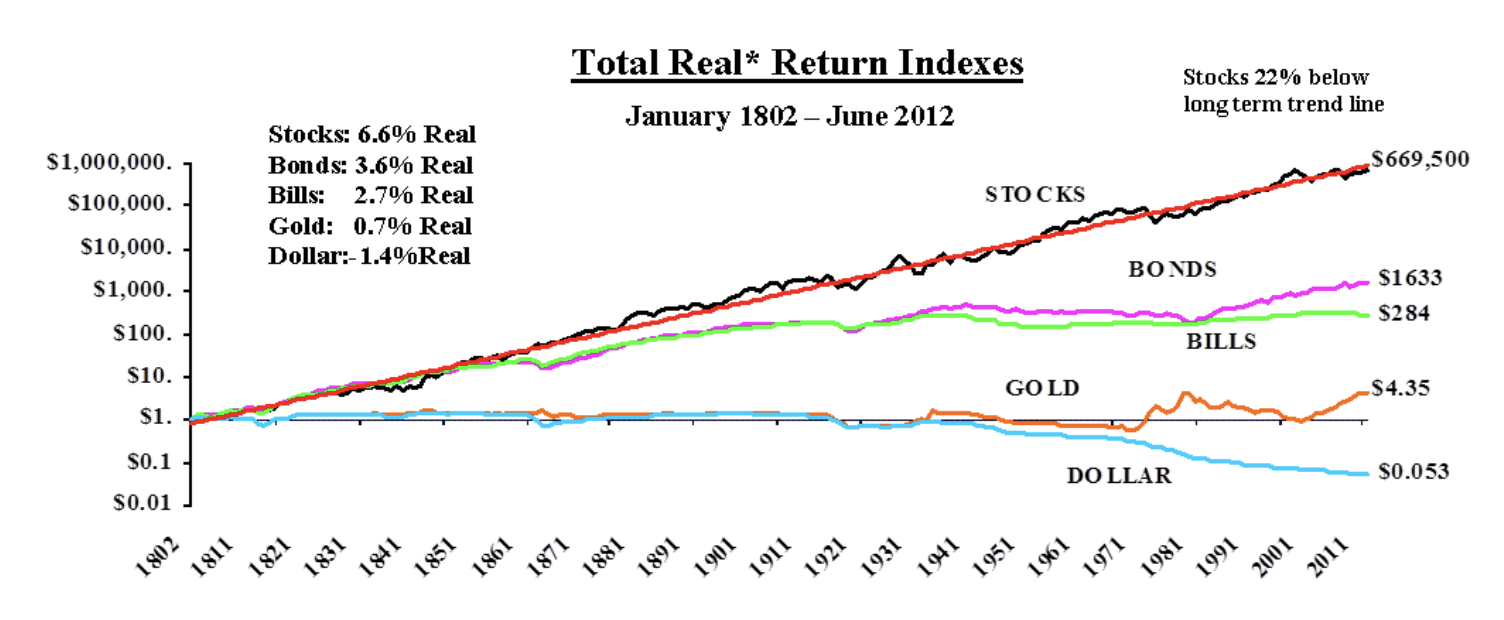

1802年時点で株式投資(STOCKS)、債券(BONDS)、国債(BILLS)、GOLD(金)に$1投資した際の2012年時点の実質的価値です。

縦軸をご覧頂ければわかるのですが、$1→$10→$100→$1,000→$10,000→$100,000→$1,000,000と10倍ずつ大きくなっています。

このようなグラフは対数グラフと言われます。

対数グラフで直線的に上昇しているのであれば、一定の複利で上昇していっていることを示しています。

ご覧頂ければわかる通り、株式は実質年率6.6%で200年以上に渡って上昇しているのが読み取れますね。

上記の図を見て現金(Dollar)が何を意味するのか疑問に思った方もいらっしゃるのではないでしょうか。

Dollarつまり現金は年率▲1.4%となっていますが、インフレにより現金の価値が減少していることを指します。

しかし、価格が上がっているというのは現金の価値が目減りしたことを意味しているのです。

つまりインフレで現金価値が減少し続けた結果、1802年の$1の価値は2012年時点で$0.053になっていることを意味しているのです。

実際名目で8%で1802年から2012年まで運用した場合、1802年時点の$1は$10,446,929になっています。

リーマンショックのような下落は短期的にみると暴落なのですが長期間でみるとささいな下落に過ぎないのです。

-コラム-FXは投資ですらない

よくサラリーマンの方で投資というと株式投資と共にFXを挙げられる方がいます。

しかし、FXはそもそも投資ですらありません。

株式や債券や不動産は投資することによって、配当金、利子、賃料収入というプラスが発生します。

株式投資 vs 不動産投資

債券投資より株式投資の方がおすすめということをお伝えしてきました。

では株式投資と不動産投資ではどちらの方が儲かるのでしょうか。

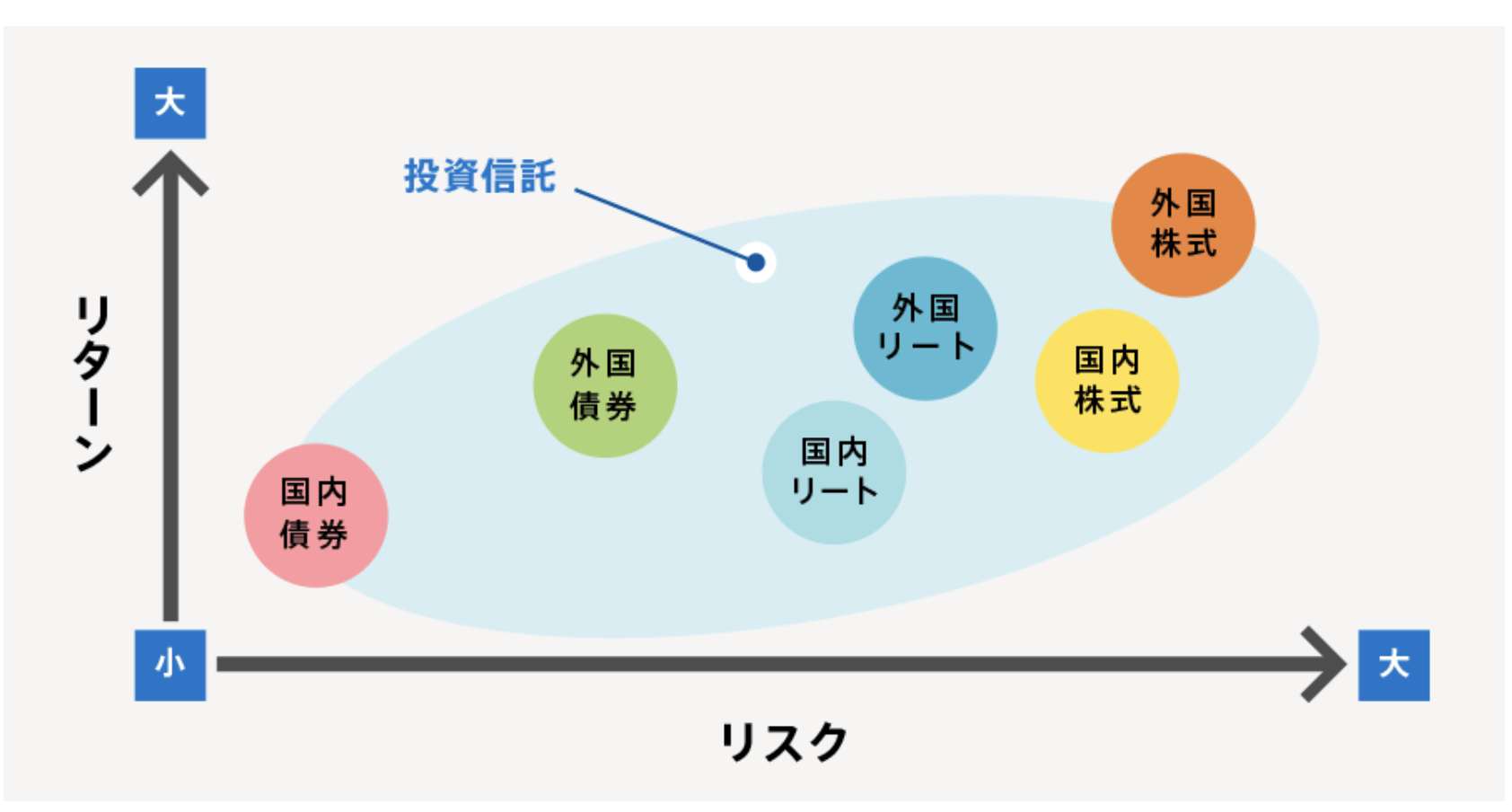

まずは三井住友DCの各資産毎のリスクリターンの関係をご覧下さい。

上記の表に示されている外国リート国内リートは不動産投資信託です。

リートは投資家から資金を集めて不動産に投資し、得られた収益の90%以上を投資家に分配することで法人税が免税される仕組みです。

リートは仕組み上不動産投資と変わらないため、ここでは不動産投資として論じていきます。

株式投資 vs 自己投資

特に若い時代は投資するにしも纏まった資金がない方が殆どなのではないでしょうか。

まだ若い方に関しては自分に投資をすることで、二つのことが可能となります。

https://moneyschool.jp/self-investment-20/

将来の収入を高めることもできますし、資産ができた際に有効に投資を行うことができます。

前者は身につける知識やスキルは人それぞれであり一概には言えません。

しかし、後者は労働で稼いだ収入を効果的に蓄えて投資に回して大きな資産を形成する為の自己投資です。

所謂金融リテラシーを身につけるということです。

https://moneyschool.jp/financial-literacy/

https://moneyschool.jp/financial-education/

金融リテラシーは資金が少ない若い人にも、既に資金のある年配の方にも投資で大きな資産を形成するには必要な教養です。

金融リテラシーがないと銀行や証券会社の窓口の勧誘で大きく資産を失う可能性のある投信に投資してしまいます。

さらに、場合によっては投資詐欺にあう可能性もあります。

https://moneyschool.jp/financial-trouble/

また、金融リテラシーをもっていないとプロも犇めく投機の場であるFXに参入して大きな資産を失ってしまうことにもなるのです。

投資は勉強することによって確実に利益を上げる可能性を高めることができます。

自分自身が成長することが実は最も儲かる投資になるのです。

金融リテラシーを身につけ、自分で投資判断を身につける体系的な知識を身につけるのに『お金の学校』で学ぶという選択肢が有効です。

Global Financial Schoolは証券アナリストの私からみても充実した内容となっていますので興味のある方は参考にして見てください。

まとめ

古今東西資本主義が始まって以来、株式投資が債券、不動産を抑えて圧倒的に資産形成に向いています。

最も大きな理由は企業が事業利益を再投資して利益を指数関数的に伸ばしていくことができるからです。

その証拠に現在の長者番付上位は株式投資又は創業した企業の株価の高騰によって財を成した人に独占されています。

金融商品としては株式投資が最も有効なのですが、自分に知識や金融リテラシーがないと正しい投資を実践していくことができません。

まずは自己投資を行い、資産を形成できる体質に自身を変貌させることが一般の方にとっては最良の投資ということができるでしょう。

![[GFS]注目のお金の学校「グローバルファイナンシャルスクール」の内容・講師陣・価格に受講者視点で解説!](https://moneyschool.jp/wp-content/uploads/2019/04/gfs.jpg)