私が東京大学経済学部在学時にマクロ経済学の授業でライフサイクル仮説というものを習いました。

別に難しい仮説でもないので、当時は聞き流してましたが今となっては奥が深い理論だなと感じるようになってきました。

本日は我々勤労世代の消費が将来への貯蓄を考慮して行われているとするライフサイクル仮説をわかりやすく紐解き、

皆さんの人生設計の参考にしていただければと思います。

ライフサイクル仮説とは

まずは、追ってわかりやすく紐解きますがライフサイクル仮説について定義を内閣府の論文から引用します。

ライフ・サイクル理論を簡単に説明すると次の通りである。典型的な世帯では世帯主が働ける年齢にある間は、働いて 所得を得てその一部を貯蓄している。消費の 生涯パターンが所得の生涯パターンと必ずし も一致するわけではないので、貯蓄パターンは滑らかにはならないかもしれない。しかし、平均的な世帯では退職する時の資産が働き始めた時の資産よりも大きくなっているのが普通であろう。すなわち、多くの世帯は勤労期間に資産を蓄積するように行動する。

世帯が退職時までに資産を蓄積したとすると、その世帯の構成員(夫と妻)にとって、こ の資産には2 通りの使い方がある。1つは退職期間中の消費を賄うためにその資産を取り崩して使用することである。他の 1 つは彼らが 生存中の贈与、あるいは死後の遺産として例えば子供に移転することである。

![]()

アホヤン

働いている勤労世帯は老後のために貯蓄をして、老後は蓄えた貯金を使っていき、最後には資産に相続するということですよね?当たり前の理論ではないですか?

![]()

ユッキーチ

まあそうなんじゃがな、以前のケインズ経済学では現在の手元に残る収入(=可処分所得)が現在の消費に影響を与えるとしていたんじゃ。

![]()

アホヤン

なるほど。あと、何故仮説なんですか?もはや確定事項だと思うんですけど。

![]()

ユッキーチ

アホヤン今日は鋭いの。うむ、実際に退職後にお金が増えていたら、切り崩していないということで仮説の反証になるからの。

ライフサイクル仮説は、若いうちに得られる収入で資産を構築し、将来退職後に蓄えた収入を切り崩して生活していくという理論ですが、

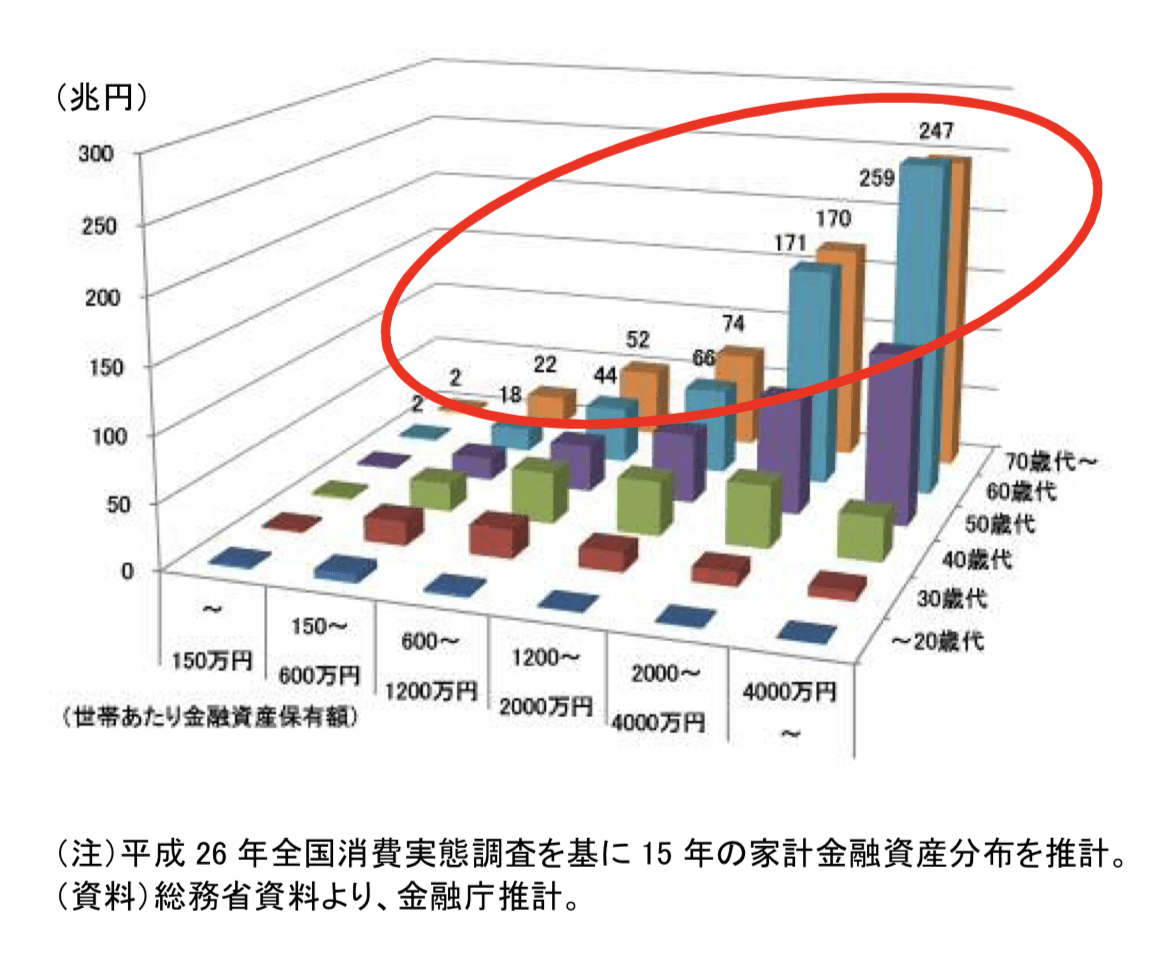

以下金融庁のデータより貯蓄性向の高い日本では超高齢者ほど資産額が多いので一概にライフサイクル仮説が正しいともいえない状況になっています。

![日本の家計資産の分布]()

金融庁『平成27年度金融レポート』

50歳〜60歳で大きく資産額が違うのは退職金によるものですが、60歳〜70歳の範囲の中でほとんど資産額が変わらないのは、

ほぼ高齢者の方が年金の範囲内で生きているということを意味しており、あまり貯蓄を切り崩してはいないことを意味していますね。

![]()

アホヤン

しかし、私のような若い世代は殆ど貯蓄ないんですね。これ大丈夫なんですかね。

ライフサイクル仮説が実証されるものなのか、反証されるものかの議論はここでは置いておいて、考え方としては人生設計に大きく役立ちます。

資産は金融資産だけではない!?隠れた労働資産に着目しよう

![]()

ユッキーチ

ところでアホヤン。君の資産はいくらだい?

![]()

アホヤン

えーと、貯金が100万円です。以上です。。

![]()

ユッキーチ

うむ。まあ其方は若いから仕方ないな。しかしな、何も資産というのは、預金や株等の金融資産だけではないんじゃ。

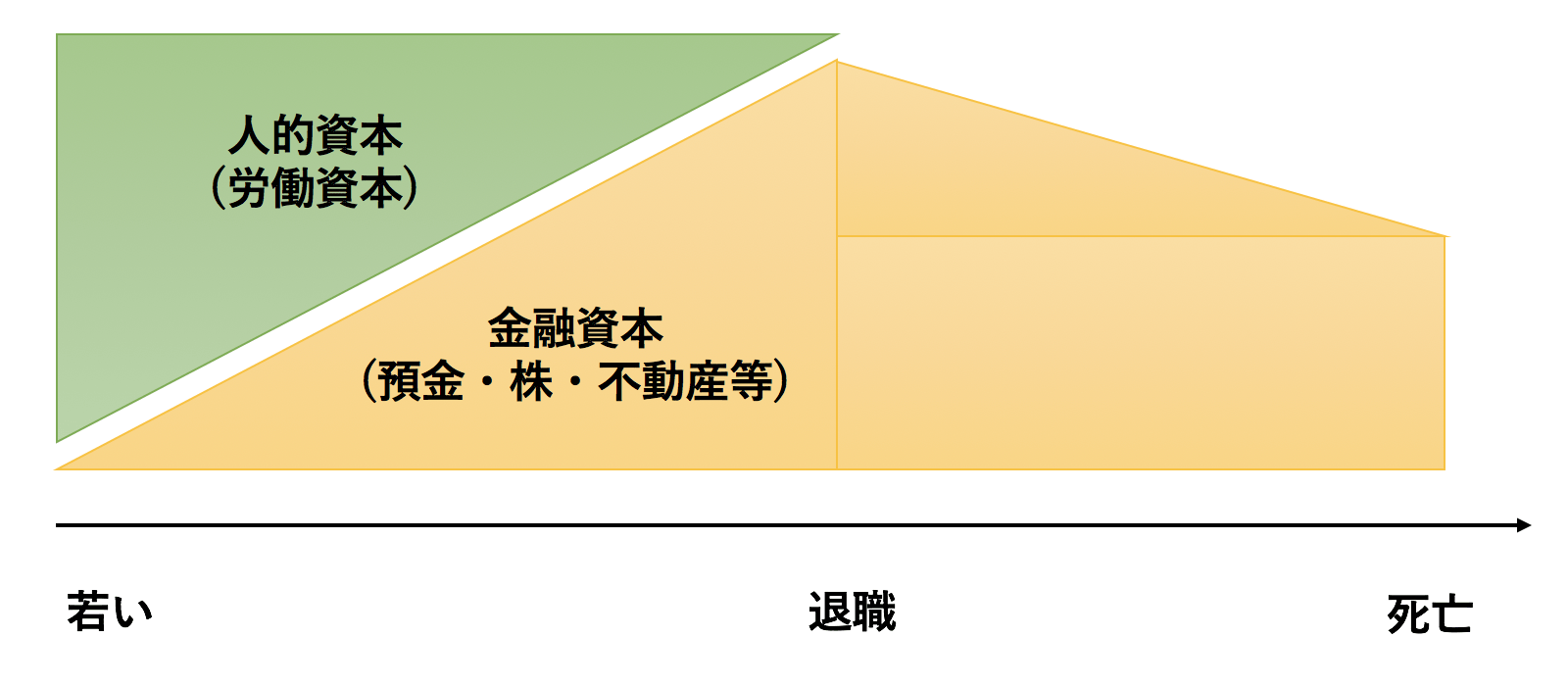

資産といえば預金や株、債券などをイメージする方が多いと思いますが、勤労世帯特に若い方に関して言えば『将来労働で稼ぐ収入』が最大の資産となります。

そして、この『将来労働で稼ぐ収入』を『人的資本』といいます。

将来稼ぐである人的資本こそが若い人にとって最大の資産なのです。

若いうちは得られた収入を金融資産をして預金や、株、不動産として貯蓄することで金融資産を増やして生き老後の生活に備えていく必要があるのです。

しかし、先ほど世代毎の家計資産をみた通り、現在は殆ど20代〜30代の人は金融資本が蓄えられていたいのは大変懸念される点です。

現在サラリーマンの年収は一向にあがらず、増税続きで可処分所得が減少しているのが大きな要因となっています。

![]()

アホヤン

結局我々若い世代はどうすればよいのでしょうか。。

![]()

ユッキーチ

自分自身に投資を行うしかないの。

『金融リテラシー』を高め自分自分に投資する重要性

投資というと、どうしても株や債券、不動産等の金融資産への投資に目が行きがちですが、投資する元手がない若い世代は自分に投資をすることが最も効果的となります。

前者は将来の収入を増やし人的資本の絶対額を大きくする投資で、後者は将来の金融資産の資産形成速度を速める素養を身につけるための投資です。

将来の収入の増やし方については人それぞれの努力の仕方によって異なりますが、金融リテラシーは間違いなく誰もが身につけるべき教養なのです。

![]()

ユッキーチ

金融リテラシーを高めることで、家計管理力、人生設計力、投資判断力をつけることが出来るんじゃ。

つまり、人的資本をスムーズに金融資本に変換させ、さらに変換した金融資本を飛躍的に成長させることができるようになるのです。

![]()

アホヤン

労働収入が増えなくても金融リテラシーを見に付けることで挽回可能ということですね!

金融リテラシーを身につけるためには勉強が必要です。

勉強というと気が重くなるという方もいらしゃるかもしれませんが、勉強をすることで大きく将来の資産額が変わるのであれば努力を惜しんでいる場合ではありません。

というより、そもそも特に勉強することなく金融機関の勧める投信を購入したり、雰囲気で個別株を購入している方が余程危険な行為であると思います。

殆どの人は社会人になってから特に使わない大学受験の勉強には数千時間を費やします。

であるならば、将来の資産に大きく影響する金融リテラシーにたった100時間でも勉強することを惜しむのは非常に勿体ないと言えます。

私は東京大学経済学部金融学科で、当時アジアファイナンス学会の会長である小林孝雄ゼミのもとで金融のいろはを学び、

社会人になってからは証券アナリストの資格を取得し、実際に投資を行いながら金融リテラシーを高めました。

勉強時間でいうと1000時間は優に超えてますが、エッセンスだけであれば100時間もかからずに学ぶことができ、今後の人生に大きく影響してきます。

一から体系的に学ぶには自分で勉強するにしても、何から勉強していいかわからないでしょう。

2019年から運営を開始しているGlobal Financial Schoolは実業家兼投資家である同スクール代表によって運営されている『お金の学校』が現時点で最もおすすめ出来ます。

GFSは体験版として無料体験講座を用意しておりますので、自分の目で確かめてみるとよいでしょう。

まとめ

ライフサイクル仮説は若いうちの労働収入を金融資本として蓄えて退職後に蓄えた金融資産を切り崩して生活していくという考え方で、現在の消費に将来の消費も加味するというものです。

人生には労働資産と金融資産があり、若いうちは金融資産がなく労働資産が殆どの価値を占めています。

現在の労働資本を効率よく金融資本に変換して、老後の金融資産を増やすためには金融リテラシーを身につけることが必要不可欠と言えるでしょう。

関連:資産運用・投資基礎用語・知識を総まとめ!実践に生かして財産を築こう。